バブル崩壊後、超低金利が続き、この30年間で国民の平均年収がほとんど変わっていない日本で、安定的に資産を増やしていくことは簡単ではありません。そんな中、なかなか貯金が増えないと感じている人も少なくありませんが、本当にその原因は金利や景気だけなのでしょうか。

今回は、資産を順調に増やしているアメリカとのデータ比較を通じて、日本人の資産が増えない原因を考えてみましょう。

こんなにも違う!日本とアメリカの資産増加率

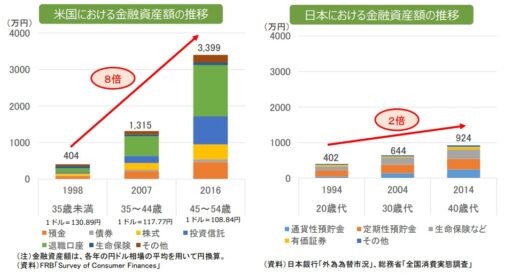

平成31年に金融庁が作成したレポート『人生100年時代における資産形成』にある上記のデータから、1998年からの20年間で、アメリカの金融資産は8倍強に増えたのに対して、日本は2倍強にしか増えていないことがわかります。なぜ、それほどの差がなぜ生まれたのでしょうか。

アメリカと日本のグラフを見比べると、アメリカのグラフには、日本グラフにはない、退職口座(日本でいう確定拠出型年金のようなもの)や投資信託という項目があることに気付きます。この差について別の調査を基により詳しく解説しましょう。

日本人の資産が増えていない理由とは?

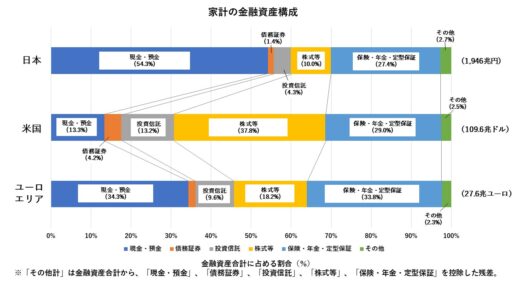

下記の図は、日本銀行調査統計局が2021年に行った資金循環の日米欧比較という調査のデータ(データはいずれも2021年3月末のもの)です。

このデータから、日本人の資産はアメリカと比較して、預貯金や保険など、ほとんど増えない(値動きがない)資産に偏っていることがわかります。特に投資信託、債務証券、株式等の運用資産の割合は、日本が合計15.7%なのに対して、アメリカは合計55.2%と約3.5倍もの差があります。このことから、投資や資産運用を行っていないことがアメリカとの差を生んでいる一因であるという仮説が立ちます。

資産を増やすために理解しておきたい!投資の原理原則とは?

先ほど、アメリカと日本のデータ比較から、投資や資産運用を行った方が、資産が増えるという仮説が立ちましたが、適当に商品を選んで投資を行えば資産が増えるほど、投資は簡単なものではありません。安定的に資産を増やしていくためには、投資の原理原則を理解し、それを踏まえて資産運用手段やタイミングを決めていく必要があります。

次に、投資を考える上で押さえておきたい3つの投資の鉄則をご紹介しましょう。

長期運用で差が出る『複利』の効果

まず、長期的な視点で資産運用を行う上で、大きな差を生むのが『複利』の効果です。定期預金など身近な金融商品にも『単利』の商品と『複利』の商品の両方があるため、金融機関の店頭広告などで目にしたことのある方も多いのではないでしょうか。

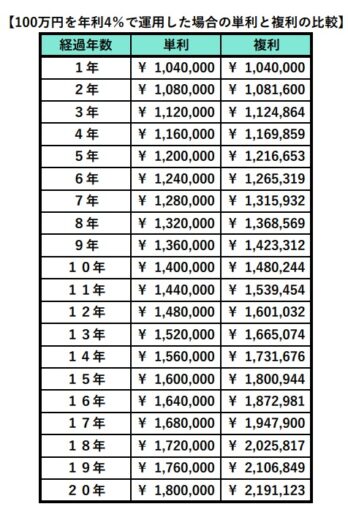

例えば、100万円を年利4%(単利)と年利4%(複利)で運用すると、以下のようになります。

なんと、『単利』か『複利』かの違いだけで、20年で単利は80万円、複利は約120万円とその利益に約1.5倍もの差が生じるのです。

ちなみに、複利〇%で運用すると何年でその資産が倍になるのかを知る方法に『72の法則』というものがあります。72÷金利(%)の計算式で複利運用をすると、何年でその資産が2倍になるかを求めることができます。上記の表でも、年利4%であれば72÷4=18と18年で2倍になっていることが確認でき、単利であれば25年かかるのを7年も短縮できていることがわかります。

ただし、複利の旨味を得るには、一定以上の利率であることが条件で、例えば2021年現在の一般的な定期預金金利0.02%では、その資産が2倍になるまでに3600年もかかり、100万円を複利で20年運用しても、利息は20年分で4,008円と、単利の場合(4,000円)とほとんど差が生まれません。

資産の増加スピードを速める『レバレッジ』の効果

FXや株の信用取引で『レバレッジ』という言葉を聞いたことがある人もいらっしゃるでしょうが、レバレッジとはてこの原理を意味する言葉です。

先述のFXや株の信用取引の場合は、元金の〇倍まで為替や株の取り引きが可能になるといったもので、その倍率が高まれば高まるほど、ハイリスク・ハイリターンな投資に分類されます。一方で、不動産投資の世界では、融資を活用し、入居者が支払う家賃でその返済を行うこと、言い換えると自分の財布から極力お金を出さずに、金融機関と入居者のお金を使って資産を増やしていくことを指して『レバレッジ』という言葉が用いられています。

前者のような、ハイリスク・ハイリターンの考え方は、安定的に資産を増やすのには向かない考え方ですが、後者のように、他人資本を活用できる投資をポートフォリオに組み込むことで、より資産を効率的に増やしていくことが可能になるのです。このレバレッジの考え方は、効率的に資産を増やすために欠かせないもので、世界の富裕層はこの原理原則を活用して、さらに富を増やしています。

資産を安全に増やす『分散投資』の考え方

先述の調査結果から、日本人の資産が預貯金や保険商品に偏っていることがわかりました。それら保険や預貯金は低リスクと考える人が多い金融商品ですが、実はどちらもインフレリスクを伴うもので、万が一ハイパーインフレが起こった場合には、預貯金も保険もその価値が半減してしまう可能性が考えられます。

預貯金や保険とは反対でインフレに強い資産には、インフレとともに価格が上昇する株式や不動産などインフレが起これば価値が上がる実物資産などがあります。

投資の世界には卵は一つのかごに盛るなという格言があります。

例えば、預貯金・投資信託・不動産に資産を分散させるなど、あるリスクに対して、強い資産と弱い資産をバランスよく持つことが投資の鉄則なのです。

投資は危険という認識を持つ人も少なくはありませんが、資産を守りながら、安全に増やすためにも、資産の偏りを無くし、バランスのよい資産形成を心がけましょう。

日本人に投資が必要となった背景

2001年に政府が貯蓄から投資へというスローガンを掲げるなど、投資の必要性が言われ始めたのは、この20年のこと。特にバブル以前の日本では、そもそも投資をする必要性があまりなかったそうです。それが、バブルを経験した世代が投資に対して否定的な考え方を持ってる原因ともいわれています。

近年、投資にチャレンジする必要性が生まれた理由として以下の2つが考えられます。

バブル崩壊後の金利低下

バブル期であれば、今では考えられないような状況ですが、定期預金の金利が8%に達していた時期もあったといいます。先述の72の法則を使って計算すると、年利8%で複利運用できれば、資産は7年で2倍になることがわかります。

銀行に預けているだけで10年以内に資産が倍になるという状況を想像すると、そのような状況下であえてリスクを取って投資にチャレンジする必要はないと考えられていたことにも納得できます。

しかし、今は状況が違います。定期預金の金利は軒並み0.1%を切り、今ではほとんど見ることのない年利0.5%で運用できたとしても、生きているうちにその預金が2倍になることはありません。

このように今と一昔前とでは、状況が全く違うのです。状況が変化したことを受け止めて、昔と同じ手法で資産を増やそうとするのではなく、今の状況下に合った資産運用方法を検討する必要性が生じ、現代を生きる私たちは投資にチャレンジすることが求められているのです。

公的年金だけでは将来の生活費が不足する

人生100年時代といわれて早数年。日本人の平均寿命は着々と延び、ベストセラーとなった『LIFE SHIFT』には2007年に日本に生まれた子供の半分は107年以上生きることが予想されるという衝撃的な一文も載っていました。このように、日本人の寿命が延びているという喜ばしいことも、私たちにとって投資が必要となる理由の1つです。

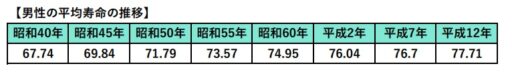

例えば、下記のデータは、男性の平均寿命の推移ですが、昭和40年の時点で、男性の平均寿命は67.74歳と、老後といわれる退職後の期間が、60歳で退職する計算で平均7~8年と非常に短いことがわかります。それが2021年には、女性87.74歳 男性81.64歳まで延びたことで、年金の受け取り開始時期を65歳まで後ろ倒しても、当時より平均的な年金受給期間はこの50年で2倍以上に延び、少子高齢化も相まって、年金制度の継続が困難になっているのです。

また、受給できる年金金額が生活に十分なものではないという問題もあります。

厚生年金保険・国民年金事業の概況(令和 3 年 3 月現在)によると、国民年金の老齢年金・25年以上の受給者の平均年金月額は5万6,358円、厚生年金保険(第1号)の受給者に係る老齢年金の平均年金月額は、14万6,145円と、厚生年金受給者で住居費や教育費がほとんど必要ない状態であれば、年金で最低限の生活をおくることはできそうですが、医療費や介護費用なども考慮すると、それでも十分とは言い難い金額です。

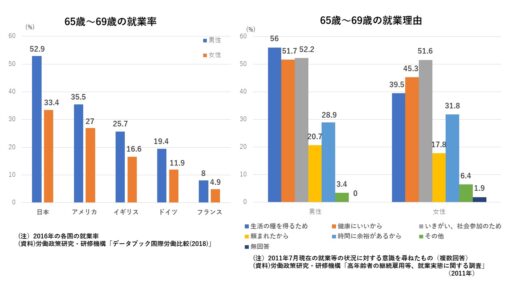

金融庁が2016年2月に実施した「国民のNISAの利用状況等に関するアンケート調査」でも、日本の65~69歳の就業率は諸外国に比べて高く、その理由は、男性で生活の糧を得るためという回答が最も多い(56%)ことが見て取れます。

このように、高齢になっても生活のために働き続けなければならない原因も、資産のほとんどが預貯金に偏って資産収入がないことであると考えられます。実際に、日本の高齢者世帯の平均所得金額は欧米主要国を大きく下回り、公的年金の所得代替率もOECD平均を大きく下回っています。このことからも、生活のために老後も働き続けなくてはいけない状態を回避するためには、個人で資産収入を作っておく必要があることは明らかなのです。

理想的な資産ポートフォリオとは?

金融業界では、投資家が保有する金融商品の一覧やその分散した資産の組み合わせのことをポートフォリオと呼び、最もリスクが低く、リターンが最大になる組み合わせを探る『ポートフォリオ理論』というものがあります。

資産運用にチャレンジし、資産を分散させておく必要性は、全員に共通してあるといえますが、理想的なポートフォリオは人によって異なり、同じ人でもライフステージよって理想の資産バランスが違ってきます。

例えば、現役時代は資産を3分割して、株式や投資信託など比較的リスクが高く、多めのリターンが望める金融商品と、安定重視の現預金や保険中心の現金系資産、そして不動産など資産収入を生む実物資産をバランスよく保有し、老後は、より安全性を意識して現金系資産や実物資産の比率を高めていくといった考え方は、比較的わかりやすく、理想のポートフォリオを探る中で一つの目安となる考え方です。

まずは、異なるリスクを持つ金融商品をバランスよくポートフォリオに組み込むことを意識して、理想のバランスを探ってみましょう。

バランスのよい資産形成を心がけよう

ここまでお伝えしてきた通り、今の日本の状況下では、数十年前までのような、預貯金や保険に偏って資産を築くことは非常に非効率で、資産収入なしでは、将来の年金不足にも対応することは難しいと考えられます。超低金利・少子高齢化の時代において、老後もお金のために働き続けなくてはならない状況を回避するためには、アメリカをはじめとする欧米諸国のように、資産収入を得られるように今から準備しておく必要があるのです。

預貯金や保険にもリスクがあるとお伝えしたように、資産分散は資産を増やすためだけに行うものではなく、資産を守るためにも必要な考え方です。そして、一旦理想的なバランスが見つかっても、状況は変わるため、定期的な見直しが欠かせません。

ジーイークリエーションでは、資産運用や不動産投資に限らず、年金対策、相続税対策など、幅広く提案しています。投資や資産運用に興味があるけれど、リスクが怖いなどと最初の一歩が踏み出せない方は、まずはセミナー等で投資について学ぶことから始めてみてはいかがでしょうか。

◇下記URLより無料の個別相談をお申込みいただけます。お気軽にお申込みくださいませ。